管理人オススメコンテンツはこちら

「個人年金保険の利回りの誤解と真実|節税効果の落とし穴とは?」

〜前回のつづき〜

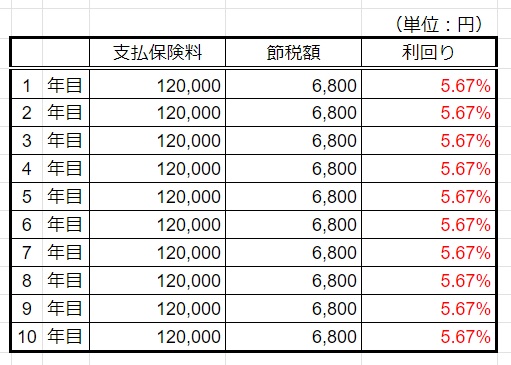

●個人年金保険の利回りの計算方法

よくある勘違いなんですけど

例えば

年間で12万円の保険料を払う。

毎月1万円ですよね?

そうなった場合

節税効果は6,800円。

という事で

6,800円÷120,000=5.67%

というのが利回りになってくるんですよね。

そうなんですけど

「この低金利時代に5.7%?」

みたいに

みんな保険で見たら低利回りなんだけど

「1年目節税効果有るじゃないか!」

保険料を払った分1年分控除になる訳だから

その分

下がる税金分を考えると高利回りになるよね?

とこういう理屈で結構話してきたりとか

保険屋さんがそうやって言ってくる訳ですよね?

「この低金利時代に5.7%の利回りすごい!」

みたいな。

個人年金保険だけで運用益

要は少しお金も増えるし

投資と違ってリスクも無い。

だって将来

10年後とかにもらえる金額が

確定しているしとか

利回りは高いし

運用してお金も増えるし

投資と違ってリスクも無い。

「これであれば変な投資をするより

保険の方がいいじゃないか!」

「すごい商品!」

というように

みんな騙されていくんですよね。

所得税率が高い場合

要は高所得者の場合であったりとか

個人年金保険料控除のパターン

この保険料控除が1番取れる金額で

保険料の額というのを

最適化している人というのは

利回り7〜8%の計算をしているという事も

有るんですよね。

もっともっと給料が高い人の場合だったら

6,800円÷120,000=5.67%

という数字よりも

確かに利回りが高くなるんですよ。

こういう計算をしている事も有る。

つまりこういう考え方をしてるんですね。

(個人年金の利回り)

支払い保険料は12万円

節税額で6,800円得する。

という事は12万円に対して

6,800円得するんだから

これは利回りにしたら

5.67%になるじゃないか。

わかりますか?

12万円を投資して

6,800円得しようとすると

5.67%の利回りで回さないといけない。

こんなの

なかなか投資では難しい訳ですよね?

「だから保険だったらノーリスクで

これが確実に得られるんだったら

いいじゃないか!」

「貰ってる所得が大きければ大きいほど

給料が多いほどもっともっと利回りも上がる!」

「神に選ばれた保険だー!」

と言ってる入ってる人も

いるんですよ。

しかしこの考え方が

間違いなんですよ。

〜〜〜つづく〜〜〜

Special Thanks college president Ryo.

●おまけ

≪≪Chat-GPTくんによる要約→perplexityちゃんによる文章まとめ≫≫

個人年金保険の利回り計算には多くの誤解があります。例えば、年間保険料12万円を支払い、節税効果が6,800円の場合、利回りは5.67%と見なされます。この数字は低金利時代に魅力的に映りますが、実際には誤った計算方法です。保険販売員は「低リスクで高利回り」と宣伝し、投資よりも安全で確実と印象付けることが多いですが、この考え方には注意が必要です。

特に高所得者の場合、節税効果が大きくなるため、利回りが7〜8%になることもあります。しかし、この計算は支払った保険料に対する節税額を利回りと同一視しており、本来の運用利回りとは異なります。したがって、個人年金保険の利回りを過大評価することは避けるべきです。このような誤解を解消し、正しい理解を持つことが重要です。[1][2][3][4]。

Citations:

[1] https://www.hokende.com/life-insurance/pension/basic_info/select_return_rate

[2] https://money-career.com/article/636

[3] https://www.f-l-p.co.jp/knowledge/62957

[4] https://life.insweb.co.jp/nenkin/yotei-riritsu.html

[5] https://www.d-frontier-life.co.jp/products/index_choice.html

[6] https://hoken-room.jp/pension/11666

[7] https://www.daiwa.jp/lp_dc/ideco/column/article_130/

[8] https://www.jili.or.jp/knows_learns/q_a/tax/568.html

≪≪Chat-GPTくんによる英訳≫≫

~Continuation from Last Time~

【How to Calculate the Yield of Individual Annuity Insurance】

It’s a common misunderstanding, but for example, you pay an annual premium of 120,000 yen. That’s 10,000 yen per month, right? In that case, the tax-saving effect is 6,800 yen. So,

6,800 yen ÷ 120,000 yen = 5.67%

This becomes the yield.

However, people often think, “5.7% in this low-interest era?” When viewed through the lens of insurance, everyone considers the yield to be low. But then they argue, “There’s a tax-saving effect in the first year!” Since the premiums paid are deducted for one year, considering the reduction in taxes, it effectively becomes a high yield, right?

This is the kind of reasoning that insurance agents often use. They say things like, “A 5.7% yield is amazing in this low-interest era!” With individual annuity insurance alone, the investment returns slightly increase your money, and unlike other investments, there’s no risk. This is because the amount you receive in the future, say in 10 years, is fixed. The yield is high, your money grows through investment, and unlike other investments, there’s no risk.

“So, instead of making risky investments, insurance is better!” “It’s an amazing product!” Everyone gets deceived like that.

In cases where the income tax rate is high—meaning for high-income earners—or in scenarios involving individual annuity insurance premium deductions, people who optimize the premium amount to maximize tax deductions are calculating yields of 7–8%. For those with even higher salaries, the yield indeed becomes higher than the 5.67% figure. For example, 6,800 yen ÷ 120,000 yen = 5.67%. They perform such calculations. In other words, this is the way of thinking they have.

(Yield of Individual Annuity)

- Paid premium: 120,000 yen

- Tax saving: 6,800 yen

This means that for 120,000 yen, you save 6,800 yen, which translates to a 5.67% yield. Do you understand? If you invest 120,000 yen and aim to save 6,800 yen, you need to achieve a 5.67% yield. Such a thing is quite difficult in actual investments, isn’t it?

“Therefore, with insurance, it’s no risk, and if this can be certainly obtained, isn’t that great?” “The higher the income you receive, the more salary you have, the higher the yield!” “This is a divinely chosen insurance!” Some people are saying these things. However, this way of thinking is incorrect.

Special Thanks OpenAI and Perplexity AI, Inc