管理人オススメコンテンツはこちら

「階段みたいに|知らないと損!段階的に減る配偶者特別控除の秘密」

〜前回のつづき〜

●数字に踊るな、制度を読め~控除は消えない、ただ少しずつ減るだけ~

じゃあ

103万円を越したら損なのか?

という事ですが

そうじゃないんですよ。

例えば

奥さんがパートに出てて

・あ!私104万円になってしまった!

・うっかり計算ミスで103万円になってしまった!

・うわー!103万円に抑えておいたら良かった!

・すごい損したー!!

という人とか

たまにいるんですけど

そうじゃないんですよ。

実は

『配偶者特別控除』というのが有って

配偶者控除は103万円までなんですけど

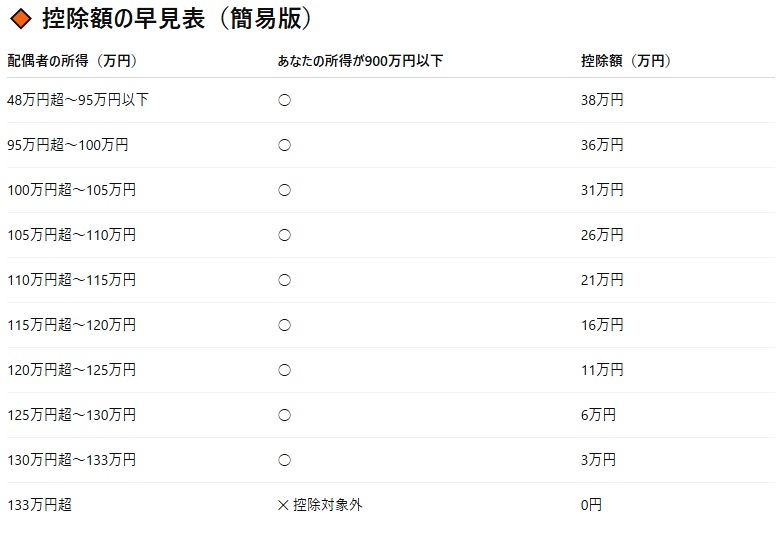

配偶者特別控除というのは

扶養される人の給与所得が

48万円〜133万円の場合

扶養する人=旦那さんの所得から

3〜38万円控除してくれます。

段階的に控除してくれるんですよ。

だから103万円になったとしても

いきなり38万円の控除が

無くなる訳じゃなくて

103万円になったとしても

実際は段階的に控除される。

段階的に金額の数字が減るので

控除してもらえる分が減るだけなので

そんなに一気に

崖みたいにドーンと

損する訳じゃないんですよ。

階段みたいに

段々と控除してもらえる分が

減っていくという事ですね。

段階的に控除が無くなる

という所がポイントです。

要は

奥さんの所得が103万円を超えても

超えた瞬間にめちゃくちゃ損する

という事ではないという事です。

配偶者特別控除は

令和6年に改訂されたんですけど

48万円から133万円までは

控除してあげます

という控除なんですよね。

だから結局

この103万円を超えても

要は133万円までは

控除してくれるんですよ。

だからこの税金の方の控除は

133万円まで大丈夫なんですね。

要は

税金上の扶養控除というのは

・奥さん

・旦那さん

パートの年収が

133万円までだったら

特に損は無い。

ちゃんと満額控除してくれます。

ちなみに

社会保険はいくらだったか

覚えてますか?

社会保険は106万円まで

なんですよね。

だから

ここに差が出てくる訳なんですよね。

税金の方の話だったら

133万円まで損は無いんだけれども

仮に

これが106万円稼いでしまうと

社会保険の加入義務が出てくるので

扶養に入れないんですよね。

だったら社会保険の意味では

106万円行ってしまうと

損という事になります。

ちなみに16歳未満は

扶養控除の対象に

ならないんですよね。

だから子供を扶養してても

この扶養控除にはならないですね。

配偶者控除以外にも

色んな控除というのは

もちろんあります。

〜〜〜つづく〜〜〜

Special Thanks college president Ryo.

●おまけ

≪≪perplexityちゃんによる文章まとめ≫≫

「103万円の壁」を超えると損をすると思われがちですが、実際にはそうではありません。

確かに年収が103万円を超えると「配偶者控除」は受けられなくなりますが、「配偶者特別控除」が適用され、年収133万円までは段階的に控除額が減るだけです。

そのため、急激に手取りが減ることはありません。

ただし、社会保険については注意が必要です。

年収が106万円を超えると、配偶者自身が社会保険に加入しなければならず、保険料の負担が発生します。

税金上の控除は133万円まで受けられますが、社会保険の負担増には気をつけましょう。

また、16歳未満の子どもは扶養控除の対象外です。

数字だけにとらわれず、制度の仕組みを理解することが大切です。

≪≪Chat-GPTくんによる英訳≫≫

~Continuation from the previous post~

【Don’t be swayed by numbers—understand the system. Deductions don’t disappear; they just gradually decrease】

So,

“Is it a loss if your income exceeds 1.03 million yen?”

Well—actually, no.

Take this example:

A wife working part-time says…

“Oh no! I made 1.04 million yen!”

“Oops, a miscalculation—I went over 1.03 million!”

“I should’ve kept it under 1.03 million!”

“I lost so much money—what a waste!”

People sometimes say these things,

but that’s not quite how it works.

In fact, there’s a system called the “Spousal Special Deduction”.

While the basic spousal deduction applies up to 1.03 million yen,

the special deduction applies if the spouse’s income is between 480,000 yen and 1.33 million yen.

This allows the main earner (e.g., the husband) to receive a tax deduction of 30,000 to 380,000 yen, depending on the spouse’s income level.

And here’s the key:

The deduction doesn’t vanish suddenly—it decreases gradually.

So even if the income goes slightly over 1.03 million yen,

you don’t lose the full 380,000 yen deduction all at once.

The deduction amount simply reduces step by step.

It’s not a sharp financial “cliff”—

more like a gentle staircase.

That’s the important distinction.

So, just because your income passes 1.03 million yen

doesn’t mean you suddenly take a major hit.

In fact, the Spousal Special Deduction was updated in Reiwa 6 (2024),

and it now covers income from 480,000 yen up to 1.33 million yen.

So even if your income exceeds 1.03 million yen,

you’re still eligible for partial deductions up to 1.33 million yen.

When it comes to tax deductions,

as long as the part-time income stays under 1.33 million yen,

there’s no real “loss.”

The deduction still applies—just at a reduced rate.

—

💡 But be careful when it comes to social insurance.

Do you remember the income threshold for that?

That’s 1.06 million yen.

If your income exceeds 1.06 million yen,

you may be required to enroll in social insurance,

and that means you can no longer be counted as a dependent for those purposes.

So, from a social insurance standpoint,

exceeding 1.06 million yen can be a loss if staying on your spouse’s coverage was important.

—

Also, by the way:

Children under 16 are not eligible for dependent deductions.

So even if you’re supporting a child, they don’t count toward this tax deduction.

There are, of course, many other types of deductions beyond the spousal one.

Special Thanks OpenAI and Perplexity AI, Inc