「収入と支出のバランス|未来の安心への第一歩」

今日は【貯める力】

医療保険は必要か?

の続きをお話します。

●お金持ちのフリじゃなく“思考”を真似しろ~真似をするだけで人生が変わる~

お金持ちになりたければ

お金持ちの真似をしましょう。

・高額療養費制度を使って月10万円となったとしても金銭的にきつい。

・生活がやっていけない。

・大きな病気であれば6ヶ月入院することもある。

有りえる話ではあります。

やはり

貯金が最優先です。

・傷病手当金

・休業保証給付金

最大1年6ヶ月

社会保険から出るので

そこまで

心配するほどではないと

思います。

鶏が先か卵が先か?

という議題ですが

保険に入っているから

貯金しにくいんです。

保険に入っているから

貯金をしなくていい訳ではなく

間違いです。

貯金をしていれば

無駄な保険に入らなくていい訳です。

保険で貯めるというのは

効率が悪い。

本来入らないに

越したことはないんです。

お金持ちになりたいのであれば

真似すればいいんです。

お金持ちの感覚を養うには

真似すればいいんです。

考え方

↓

行動

↓

結果

と言う事です。

考え方を近づけるというのが得策です。

●“貯金できない”は単なる“甘え”の言い換えだ~生活は“感情”で回すな。“バランス”で組み直せ~

収入と支出のバランスを考えましょう。

・毎月の住宅ローン

・子供が小さい

・他の支払いがある

それは

保険の話から

逸れてしまっています。

買ったものは仕方ないですが

善悪を言うつもりはありません。

貯金が無いのに

大きな負債を抱えて

ローンを組んで買っては

ダメ。

子育てにもお金が掛かるし

他の支出も見直して

最低限の貯金をしていきましょう。

保険のだけの問題ではないです。

収入と支出のバランス

つまり家計全体の話です。

●保険で節税?それ、“思考停止”の証です~保険=節税と信じる社長は、30年後に泣く~

会社の経費の取り扱いの

考え方の話ですが

社長をしているから節税になる

というご意見もあります。

これは良く有るパターンです。

法人で保険に入ると

節税になるというのは

良く聞く話です。

節税の本でも

よく書かれています。

確かに保険は

経費になります。

(例)

今年1,000万円

利益が出ているとします。

そして

1,000万円分保険に入ると

経費になる。

経費になって

今年税金を免れることが出来る。

そして

将来増えて帰ってくる。

1,000万円は

現金で置いておいたら

1,000万円のままで

しかも

税金も払わなければならない。

保険にしたら

将来増えて帰ってくる。

「30年後に1,600万円になって

帰ってくる保険に入ってるんだ!

このまま置いておいたら

1,000万円に対して

税金を払わなければならないのに

ナント経費になって

今年税金を払わなくて良くなり

もしくは大きく減って

将来600万円増えて帰ってくる。

こんなお得な保険に入ってるから

節税になるんだ!」

こんな人がいます。

保険は投資ではありません。

・保険は保険

・投資は投資

まぜるな危険!です。

節税になるじゃないか

と言いますが

投資をするなら

投資の方がリターンがいいです。

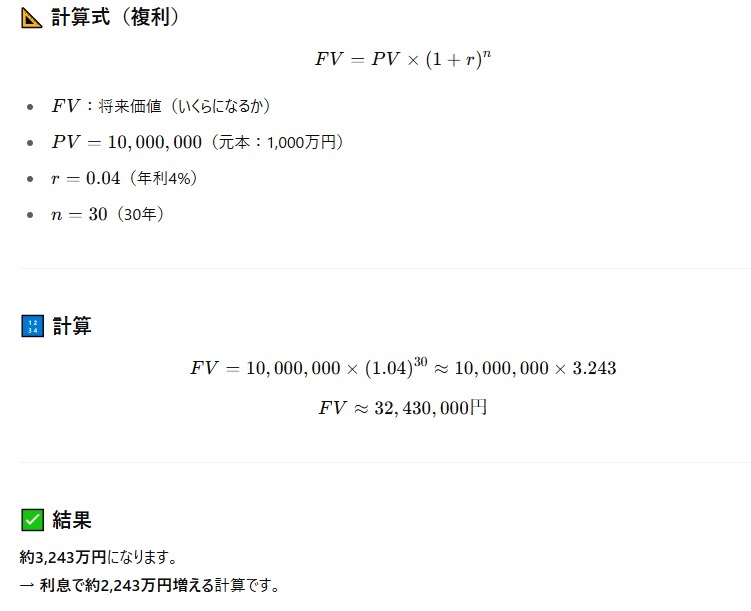

(例)

1,000万円を

年利4%で投資すると

30年後いくらになるか。

先程のケースで

600万円増えると

言っていました。

この投資であれば

約3,200万円になります。

利息が約2,200万円に

増えている訳です。

(1)保険で600万円増える

(2)利息で2,200万円増える

どちらがいいのか?

確実性が違う等の

ご意見があるかと思いますが

これぐらいの

パーセンテージであれば

現実的な数字です。

少し厳しめで見て

これぐらいはいけます。

(2)の方が効率がいいし

リターンも増えます。

保険は経費になるから

節税になってるじゃないか!」

保険の節税というのは

かなりメリットが薄い。

法人の場合

保険が経費になるのは半分です。

(以前は損金で全額落ちました)

(例)

1,000万円利益が出て

1,000万円保険に入って

現金はゼロになった場合

経費になるのはいま半分です。

1,000万円払っても

500万円のみしか

経費になりません。

そしてキャッシュは

ゼロになっているのに

数字上残っている

経費=損金500万円に

税金がかかります。

500万円の利益が

出ていることになっているからです。

キャッシュフローが

悪くなります。

法人の保険での節税メリットは

あまりありません。

そして解約時経理上

所得の扱いになります。

経費にした分

30年後帰ってきた時に

売り上げになります。

税金を払うタイミングが

今になるか後になるか

税金の繰延べにしかなりません。

退職金の所得で取ったら

いいじゃないか!」

節税のテクニックで

そのような方法はあります。

ただ

保険の節税メリットは

非常に薄いです。

~~~つづく~~~

Special Thanks college president Ryo.

●おまけ

≪≪perplexityちゃんによる文章まとめ≫≫

お金持ちになりたければ、まずは「お金持ちの思考」を真似して貯金を優先することが大切です。

医療保険に頼る前に、社会保険制度や傷病手当金などの公的保障を活用し、十分な貯金があれば無駄な保険に入る必要はありません。

「貯金できない」は単なる言い訳であり、家計全体の収支バランスを見直し、無理なローンや支出を減らして最低限の貯金を心がけるべきです。

また、保険で節税できるという考え方も過信は禁物で、実際のメリットは小さく、投資の方がリターンは大きい場合が多いです。

まずは堅実に貯金を増やし、家計管理を徹底することが「貯める力」を身につける近道です。

[1] https://www.nttdata-strategy.com/knowledge/reports/2025/250321/

[2] https://www.tkfd.or.jp/research/detail.php?id=1152

[3] https://kaken.nii.ac.jp/ja/grant/KAKENHI-PROJECT-21H00663/

[4] https://hoken-room.jp/money-life/12321

[5] https://www.meijiyasuda.co.jp/find2/light/knowledge/list/61.html

[6] https://www.hokennomadoguchi.com/columns/seimei/asset-management/

[7] https://bpcom.jp/hagukumikikin/feature/insurance/6007/

[8] https://hoken.zexy.net/money/kiso/hokenkihon20.html

≪≪Chat-GPTくんによる英訳≫≫

💡 Today’s Topic: The Power to Save Money

Do You Really Need Health Insurance? (Part 2)

—

【Don’t Imitate the “Appearance” of the Wealthy — Copy Their Thinking

Simply copying their mindset can change your life.】

If you want to become wealthy, start by thinking like the wealthy.

Even if your monthly out-of-pocket expenses are capped at ¥100,000 under Japan’s high-cost medical care benefit, it can still be financially tough.

A serious illness could result in six months of hospitalization.

It’s a realistic concern.

That’s why saving money must be your top priority.

You may receive support like:

Sickness and injury allowance

Workers’ compensation benefits

These can last up to 1 year and 6 months through social insurance.

So, the situation isn’t as dire as it may seem.

Now, the classic chicken-and-egg question:

“Can’t save because I have insurance,”

or

“Have insurance because I can’t save?”

The truth:

Having insurance doesn’t excuse you from saving.

And if you save, you don’t need unnecessary insurance.

Trying to “save through insurance” is just inefficient.

Ideally, you shouldn’t need insurance at all.

> “That’s a rich person’s argument!”

If you want to become wealthy, imitate the way wealthy people think.

Copy their senses, habits, and mindset.

It goes like this:

Mindset → Behavior → Results

Start by changing how you think.

—

【“I Can’t Save” Is Just a Nicer Way of Saying “I Lack Discipline

Don’t run your life on emotions — rebuild it with balance】

Balance your income and expenses.

> “My monthly budget is too tight — I just can’t save!”

You’ve got a mortgage.

Young kids.

Other bills to pay.

Yes, that’s real life.

But this goes beyond just insurance.

I’m not here to judge what you’ve already bought.

But:

Don’t take on big loans without having savings.

Child-rearing is expensive.

But you must reassess your spending and build at least a minimum savings buffer.

This is not just about insurance.

It’s about the entire household budget — your financial ecosystem.

—

【“Insurance = Tax Saving”? That’s a Sign You’ve Stopped Thinking

Business owners who believe that will regret it 30 years later.】

Let’s talk about a common tax strategy.

Some say:

“I’m a company owner, so I can save on taxes with insurance.”

Yes, that narrative is popular and frequently found in tax-saving books.

Technically, insurance can be treated as a business expense.

For example:

Suppose your company made ¥10 million in profit this year.

You buy a ¥10 million insurance policy.

That expense offsets your profit.

You pay less tax this year.

And the money grows, returning in the future.

If you simply held ¥10 million in cash:

It remains as is.

You pay tax on it.

With insurance:

It turns into, say, ¥16 million in 30 years.

You reduced your current tax burden.

You get ¥6 million more in the future.

> “See? I’ve got an amazing policy! I saved tax now AND I get more later!”

But here’s the truth:

Insurance is not investment.

Insurance = insurance

Investment = investment

Don’t mix them. It’s dangerous.

If you want to invest, proper investments give you better returns.

Let’s do the math:

¥10 million invested at 4% annual return

Over 30 years = about ¥32 million

That’s a ¥22 million gain, not just ¥6 million like with the insurance example.

So which is better?

You might argue about “guarantees” or “safety,”

but at 4%, this is a conservative, realistic projection.

Clearly, investing offers higher efficiency and greater returns.

> “But insurance counts as an expense — it does save taxes!”

Here’s the catch:

Tax benefits of insurance are now minimal.

For corporate policies:

Only half the premium is tax-deductible now.

(It used to be 100% deductible.)

So, in our ¥10 million example:

Only ¥5 million counts as a deductible expense.

You’ve paid ¥10 million, lost the cash,

But are taxed as if you still had a ¥5 million profit.

Cash flow suffers.

And when the insurance matures,

the full amount becomes taxable income.

In short:

You’re not avoiding tax — you’re deferring it.

> “Then I’ll just receive it as retirement income!”

That’s a known tactic — yes.

But still, the tax-saving benefit is weak.

—

【 ✅ Summary】

Don’t rely on insurance as a form of saving or tax planning.

Don’t say you can’t save — restructure your finances.

Want to be wealthy? Think like the wealthy.

Special Thanks OpenAI and Perplexity AI, Inc